Comment organiser vos placements pour votre fin de carrière

Nous vivons de plus en plus longtemps. La prise de la pension est synonyme d’un nouveau chapitre qui peut vous permettre de profiter de votre patrimoine et de réaliser des rêves et projets que vous aviez jusqu’à présent mis de côté. Pour vivre confortablement après la fin de votre carrière, commencez par vous poser les bonnes questions.

Posez-vous les bonnes questions

- Quelle est votre situation patrimoniale actuelle ?

- Quels sont vos projets pour l’avenir et vos dépenses attendues ?

- Quels fonds seront disponibles dans votre portefeuille de placements et à quel moment ?

- De quels types de revenus pourrez-vous bénéficier de manière régulière ?

- À combien s’élèveront vos dépenses mensuelles ?

- Quelle partie n’avez-vous plus besoin et pouvez-vous donc transmettre à la prochaine génération ?

Une stratégie sur mesure

Une stratégie claire et personnalisée, avec un objectif bien défini, est essentielle pour continuer à vivre sereinement après la fin de carrière. Commencez par analyser la composition de votre patrimoine et listez les revenus sur lesquels vous pourrez compter après la fin de votre carrière (revenus locatifs) et les apports financiers importants (assurances-groupes, dividendes, vente de biens immobiliers ou d’entreprise). C’est important d’avoir une vue globale.

Ensuite, déterminez le montant qu’il vous faudra chaque mois pour subvenir à vos besoins une fois que vous aurez arrêté vos activités. Comme vous aurez plus de temps libre, vous compterez peut-être voyager, approfondir une passion ou passer un maximum de temps avec votre famille. Ne sous-estimez pas ces coûts supplémentaires. Certains frais, qui étaient pris en charge par votre société, doivent également faire partie de l’équation : votre abonnement de téléphone ou d’internet, votre voiture, votre ordinateur par exemple.

Il est judicieux de faire appel à des spécialistes pour vous accompagner lors de ce processus et être certain de prendre en compte tous les aspects avec un regard neutre et externe. Cela vous aidera à définir la stratégie idéale pour rester financièrement indépendant.

Un portefeuille de placements diversifié bien équilibré

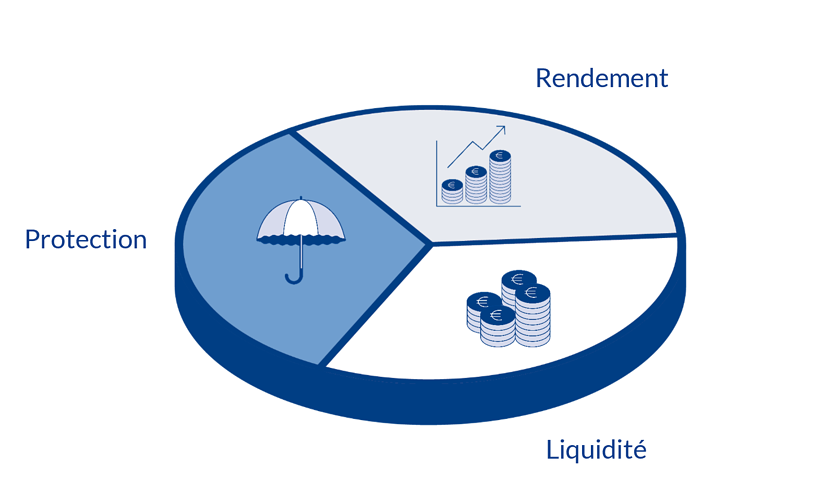

Les trois composantes d’un portefeuille de placements diversifié bien équilibré :

- Liquidité: pour faire face à vos dépenses immédiates (prévues ou non) et vos projets à court terme.

- Protection: pour sécuriser votre capital et garantir la rente des premières années.

- Rendement: pour faire fructifier votre capital.

Les liquidités pour commencer

Commencez par constituer une réserve de liquidités. Comment déterminer la taille de cette réserve ? Faites l’inventaire de vos dépenses prévues et prévoyez en outre une marge suffisante pour les dépenses imprévues. Nous tenons également compte des échéances à venir dans vos investissements.

La protection avant tout

La partie « protection » est le cœur de votre stratégie. Ces fonds servent à couvrir vos dépenses des prochaines années. Il s’agit de placements sécurisés qui ne sont pas soumis aux fluctuations du marché boursier. Ce pilier se compose de diverses options qui peuvent être monétisées sans perte. Un investissement à capital fixe et à rendement fixe offre ici une valeur ajoutée. Le rendement est légèrement supérieur à celui des liquidités.

Le rendement pour compléter

Investissez le capital dont vous n'avez pas besoin immédiatement dans des placements dynamiques. Ceux-ci offrent un meilleur retour sur investissement sur le long terme, mais sont également soumis aux fluctuations des marchés boursiers.

Grâce à ce type de placement, vous pouvez continuer à étoffer votre patrimoine et compenser les différents retraites. Tout cela en accord avec votre appétit pour le risque.

Après un certain temps, le pilier « protection » de votre portefeuille de placements ne sera plus suffisant pour couvrir vos dépenses mensuelles. Vous pouvez donc le compléter en faisant fructifier votre patrimoine grâce au pilier « rendement ».

Pourquoi faire appel à la Banque Van Breda pour organiser vos placements ?

En tant que partenaire patrimonial des entrepreneurs et des titulaires de professions libérales, organiser vos placements en prévision de la fin de carrière est une de nos spécialités. Nous en assurons le suivi de manière proactive et proposons des ajustements pertinents lorsque c’est nécessaire. Bien entendu, nous vous tenons au courant de l’évolution de vos finances.

De cette façon, vous n’avez pas à vous préoccuper de votre situation financière et vous pouvez vous concentrer pleinement sur ce qui vous donne l’énergie nécessaire pour profiter de cette nouvelle phase de votre vie.